Анализ рынка офисной недвижимости в 2026 году в России: прогнозы, тренды, цифры

Рынок офисной недвижимости в России — перспективный сегмент, где спрос превышает предложение. В условиях жесткой кредитно-денежной политики ЦБ строительство новых объектов замедлилось, и это идет вразрез с тенденцией: бизнесу нужны качественные офисы — и нужны уже сейчас.

Инвестиционная привлекательность офисов в последние годы значительно возросла: сегмент вышел на первый план, потеснив «титанов» рынка коммерческой недвижимости — складские помещения и ТРЦ. Какие тренды определяют перспективы развития и каков прогноз для рынка офисной недвижимости в 2026 году — читайте в статье.

Рынок офисной недвижимости: драйвер спроса — дефицит помещений

Уход западных компаний открыл путь в большой бизнес для многих российских стартапов. Помимо производителей, участвующих в импортозамещении, в кризисный период росли компании сектора IT, финтеха, онлайн-услуг и онлайн-образования — после 2022 года они достаточно быстро заняли офисы, которые покинули зарубежные фирмы.

Крупные игроки рынка испытали на себе влияние кризиса, но, проведя ряд сокращений и адаптировавшись к новым условиям, к 2026 году уже вернулись к найму.

Все это привело к дефициту офисных помещений классов A и B+/B- в крупнейших городах России — особенно в столице. Ситуацию усугубило замедление темпов сдачи строящихся объектов в 2024–2025 гг. в условиях жесткой денежно-кредитной политики ЦБ.

В начале 2026 года в столице вакантны не более 5,5% офисных площадей, что составляет минимальное значение за 16 лет. При этом в деловом районе «Москва-Сити» и у метро Павелецкой вакантны 1,5–2,6%.

| Объект | A | Prime | B+ | Деловые центры |

| Вакантные площади | 5,2% | 3,8% | 4,4% | 0,5–2,6% |

Высокий спрос характерен и для класса Prime, выделенного в отдельную категорию только в 2024-м году. Prime — это сегмент, где спрос стабильно доминирует над предложением: объектов настолько высокого класса очень мало.

Количество свободных офисов в существующих и строящихся бизнес-центрах Москвы неуклонно снижается в течение последних трех лет. По мнению экспертов, в ближайшей перспективе ситуация не изменится — офисы, которые будут достроены в 2026 году, на 90% распроданы.

В условиях дефицита качественных помещений арендные ставки продолжают расти. По данным консалтингового агентства Nikoliers, за 10 месяцев с начала 2025 года средневзвешенная ставка аренды московского офиса в пределах A/Prime внутри ТТК выросла на 37%.

| По состоянию на ноябрь 2025 года средневзвешенная арендная ставка для помещений A/Prime внутри ТТК достигла 57 тыс. ₽/м2, класса B+ — 33 тыс. ₽/м2. В сумму не включены операционные расходы, коммунальные платежи и НДС. |

Высокие показатели доходности офисной недвижимости привлекают внимание розничных инвесторов — в том числе тех, кто больше не хочет иметь дело с жилыми помещениями. Отмена льготной ипотеки ограничила доступ инвесторов к новостройкам, а значит, снизила шанс получить повышенный доход после сдачи объекта или рассчитывать на высокий рентный платеж. Известно, что в сегменте жилой недвижимости арендная доходность редко превышает 5%.

Доходность от аренды офисов при аккуратном подборе объекта достигает 11–14% годовых.

Немаловажно, что растет и стоимость самих объектов — как правило, на уровень инфляции (однако, например, во втором квартале 2025 года рост цен офисов класса A и Prime на первичном рынке составил 10%, отмечает Nikoliers) . Именно перспектива роста, подкрепленная уверенным спросом, дает офисной недвижимости конкурентное преимущество — делает актив не только инструментом диверсификации и защиты от инфляции, но и выгодным вложением, генерирующим доход.

Рынок офисной недвижимости России: тренды, интересные инвестору

В 2026 году частные инвесторы сдают офисы в аренду по ставкам выше рыночных. Наиболее сложная ситуация с нехваткой помещений сложилась в категории крупных офисов площадью ~10 тыс. м2.

Дефицит высококлассных помещений вынуждает компании продлевать договоры даже в условиях растущей ставки (для класса A рост ставки при пролонгации договора составляет 25–35%).

Значительный рост арендных ставок в 2025 году, как и годом ранее, вывел сегмент офисной недвижимости на первый план — по доходности офисы опередили ТРЦ и склады.

Эксперты рынка недвижимости отмечают, что в 2026 году, даже после рекордного ввода объектов в третьем квартале 2025 года, спрос не будет удовлетворен до конца — вакантные лоты уйдут с рынка быстро, в то время как большинство уже «занято».

Важно, что спрос на качественные офисы формируют не столько инвесторы, сколько конечные пользователи — арендаторы. Платежеспособные компании нередко конкурируют за офисную недвижимость высокого класса. В таком случае высоки шансы заключить договор долгосрочной моноаренды с выгодной ставкой. Кроме того, арендаторами высококлассных офисов часто становятся компании госсектора.

Единственным арендатором московского бизнес-центра «Протопоповский» (A-) является компания с государственным участием в капитале (объект входит в состав фонда «Активо шестнадцать»)

В Москве офисы чаще продаются целиком, этажами или блоками — чем сдаются в аренду. Дело в том, что покупка — обычная практика для российских компаний, в то время как резкий спад сделок аренды связан с уходом зарубежных компаний.

Для рынка офисной недвижимости столицы также характерно большое число BTS-проектов — когда здание изначально строят для определенного заказчика, учитывая все его требования. Этот фактор дополнительно ограничивает предложение на рынке в целом, подталкивая арендные ставки к росту.

По прогнозам экспертов, падения арендных ставок не ожидается. Более того, спрос могут усилить компании, возвращающиеся на рынок РФ или расширяющие рынки сбыта. Повышение активности иностранных фирм — одна из тенденций 2026 года, которую стоит иметь в виду.

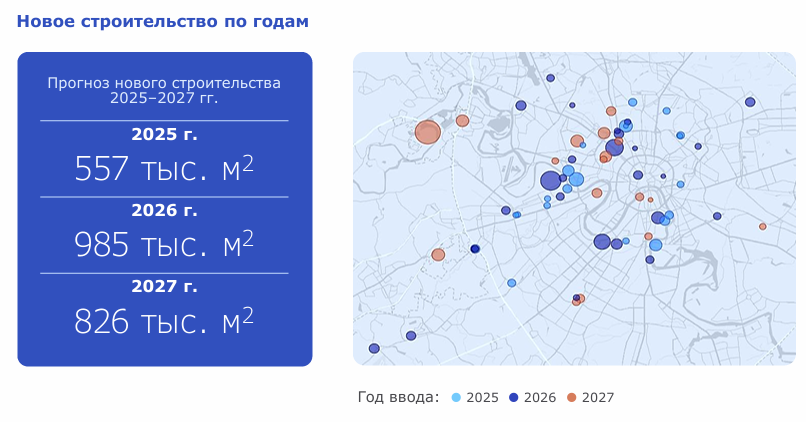

Другим заметным трендом становится децентрализация офисов Москвы — 70% бизнес-центров строятся за пределами ТТК и даже за МКАД.

*Строящиеся объекты, прогнозируемые к вводу в 2025–2027 гг., без учета введенных в эксплуатацию в первом полугодии 2025 г. Источник: Nikoliers

Ясно, что многие арендаторы не будут удовлетворены удаленными локациями. Расположение в центре гораздо выгоднее с точки зрения географии найма.

Наиболее вероятное развитие событий — появление бизнес-центров на базе отреставрированных объектов в пределах ТТК, рядом с метро. Если зданию будет присвоена категория A или B, оно будет обладать высоким инвестиционным потенциалом.

Ключевые факторы успеха инвестиций в рынок офисной недвижимости в России

Высокий потенциал инвестиций в офисную недвижимость объясняет не только дефицит площадей — рассмотрим другие преимущества актива:

- стабильность. Ключевые игроки рынка — крупные компании и госсектор.

- предсказуемость. Рынок затрагивает крупных девелоперов, реакция которых на ужесточение или ослабление политики ЦБ легко прогнозируется.

- возможность глубокой диверсификации. Арендаторами бизнес-центра могут стать компании из разных секторов экономики.

- устойчивость в кризисных ситуациях. Спрос могут формировать представители разных отраслей и стран.

Для того чтобы инвестиции принесли ожидаемый доход, необходимо тщательно подбирать объект, анализируя его потенциал. Ключевые критерии — класс, расположение и транспортная доступность. Крайне важна близость к метро. Конкурентоспособны бизнес-центры вблизи делового центра, где для сотрудников реализована комфортная среда с удобными рабочими местами и зонами отдыха. Важную роль играет близость к паркам, центральным улицам, банкам, торговым центрам и кафе.

| В 2026 году высоким инвестиционным потенциалом обладают офисы классов Prime, A и B+, привлекающие платежеспособных арендаторов. |

Отдельное конкурентное преимущество — помещения от 7–10 тыс. м2: в 2026 году российские компании продолжают укрупняться — это происходит за счет слияний и поглощений, масштабирования бизнеса и выхода на новые рынки.

Важным моментом остается поиск ликвидного объекта, что может быть реализовано через участие в закрытом паевом инвестиционном фонде недвижимости (ЗПИФН): инвестор покупает пай, который удостоверяет право собственности на долю имущества и приносит регулярный рентный доход.

Прогнозы развития рынка офисной недвижимости в России

Дефицит качественных офисов подталкивает арендные ставки к росту, что выгодно инвестору. В 2026 году владельцы объектов продолжают диктовать арендаторам свои условия: большое количество введенных в эксплуатацию в конце 2025 года офисов не дало импульса рынку, поскольку помещения фактически распроданы (что актуально для ~70% объектов, которые должны быть сданы до 2030 года).

Объемы арендной активности, сниженной за счет отсутствия вакантных офисов, при дальнейшем ослаблении политики ЦБ начнут увеличиваться — но рост будет сдержанным. Предпосылок для значительного снижения арендных ставок в 2026 году нет.

Отметим, несмотря на высокие ожидания развития «офисного рынка» в регионах, пока внимание инвесторов приковывают объекты столицы — по данным Nikoliers, доля московских площадей в структуре инвестиций в офисную недвижимость в 2025 году превысила 94%.

Девелоперы продолжат строительство бизнес-центров за пределами ТТК, что одновременно повысит востребованность качественных офисов класса А в деловых кварталах Москвы (в том числе расположенных в отреставрированных зданиях).

Особый интерес будут представлять лоты более 7–10 тыс. м2, способные удовлетворить спрос укрупняющихся компаний. При снижении ключевой ставки подобные инвестиции в офисную недвижимость станут альтернативой серьезным вложениям в фондовый рынок.

С точки зрения инвестиционной стратегии, наиболее привлекательной станет арендная модель — что обусловлено высокими арендными ставками.

Розничный инвестор может стать владельцем качественного дорогостоящего лота посредством участия в ЗПИФН, который работает по принципу коллективных инвестиций. Всю организационную работу и взаимодействие с арендаторами берет на себя управляющая компания.

В случае с фондами линейки AKTIVO пайщикам доступна вся информация о работе фонда и удобная аналитика. Инвестор получает рентный доход на банковский счет и в любой момент может продать пай.

Вывод

Для российского рынка офисной недвижимости характерен дефицит площадей, формируемый устойчивым спросом, — что подталкивает арендные ставки к росту. При этом наиболее востребованы бизнес-центры классов Prime, A и B+ в пределах ТТК, способные предложить большие и качественные офисные площади.

Поскольку проекты строительства новых объектов в центре Москвы малочисленны и «зарезервированы», стоит ожидать появления высококлассных бизнес-центров на базе отреставрированных объектов.

Посмотреть каталог фондов линейки AKTIVO, в составе которых есть офисная недвижимость, можно на сайте.

Источник иллюстрации на обложке: freepik.com