ЗПИФ «ФПР» от УК «Восток-Запад» — что это и стоит ли инвестировать в «Фонд первичных размещений», стоимость пая и СЧА, доходность

ЗПИФ «ФПР» предлагает инвестировать в ценные бумаги компаний, выходящих на биржу. Рассмотрим особенности «Фонда первичных размещений».

Общая информация о фонде

Закрытый паевой инвестиционный фонд (ЗПИФ) «ФПР» сформирован в феврале 2020 г. сроком почти на 15 лет (до 30 ноября 2034 г.). Предыдущее название — закрытый паевой инвестиционный фонд рыночных финансовых инструментов «Фридом – Премьерный».

Листингован на Московской бирже и доступен для неквалифицированных инвесторов.

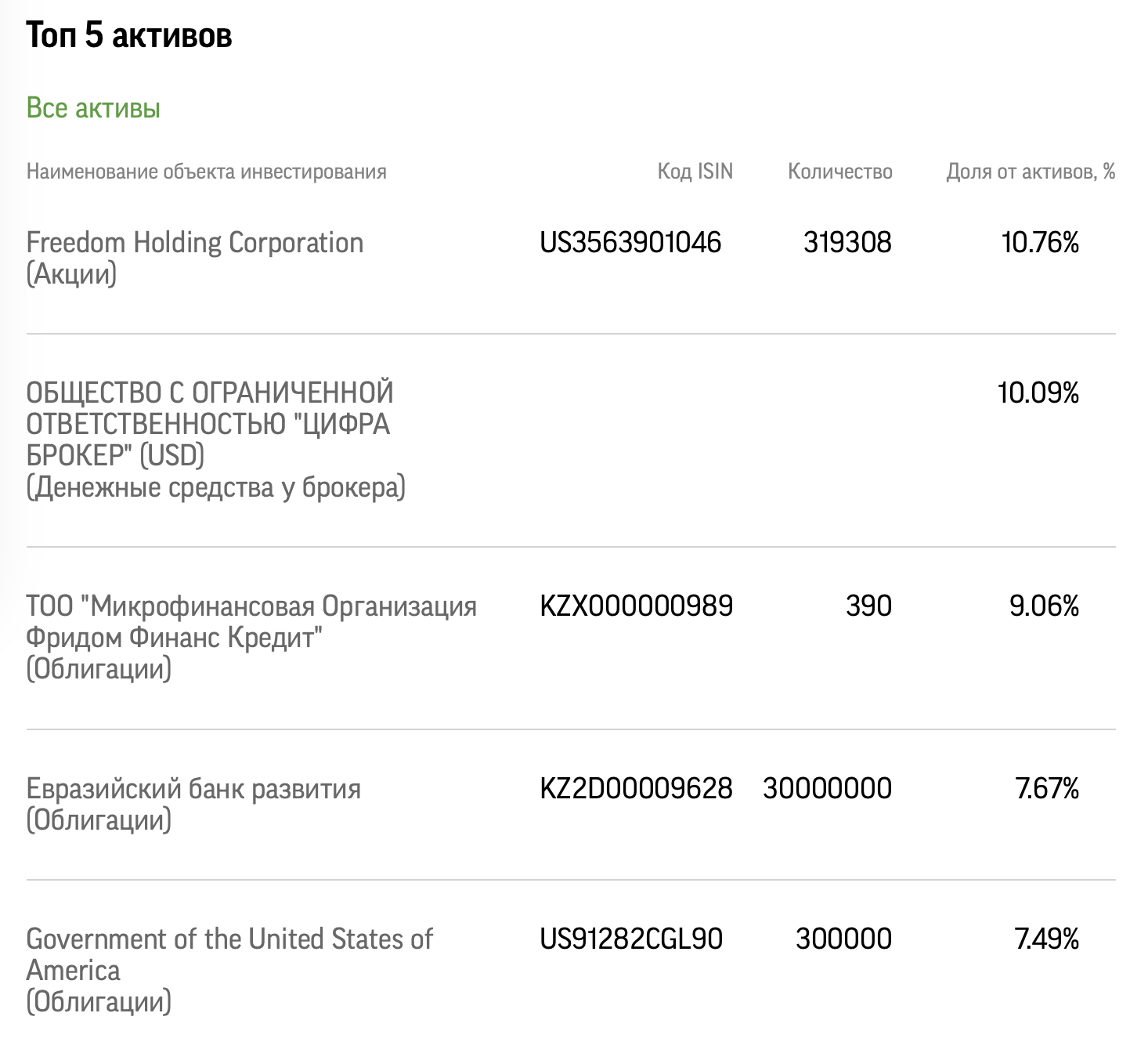

Состав фонда

На момент обновления обзора (март 2025 г.) имущество фонда составляют ценные бумаги более 40 эмитентов. Доля каждой компании в портфеле не должна превышать 10% (требование не распространяется на государственные ценные бумаги РФ и на права требования к центральному контрагенту).

Предпочтение отдается компаниям, разместившим свои бумаги на биржах за последние пять лет (из перечня самых крупных активов фонда видно, что этот принцип не соблюдается).

Из документов фонда следует, что объекты инвестирования перед включением в фонд проходят отбор по специально разработанному алгоритму. Первичный отбор IPO включает анализ качественных и количественных характеристик размещения, бизнеса компании, рыночной конъюнктуры отрасли. Финальное решение принимает инвестиционный комитет.

В 2024 г. в структуре активов большую долю занимали акции, затем акцент был смещен на облигации. В марте 2025 г. структура активов выглядит следующим образом.

Управление и ПДУ

В настоящий момент всю операционную работу и управление фондом осуществляет УК «Восток-Запад».

Контроль за распоряжением имуществом и учет прав пайщиков ведет АО «Независимая регистраторская компания Р.О.С.Т.». Аудитором фонда является ООО «РЦБ-Деловая Перспектива».

Правила доверительного управления фонда (ПДУ) вы можете почитать по ссылке.

Инвестиционная стратегия «Фонда первичных размещений»

Стратегия фонда предполагает покупку акций иностранных компаний, разместивших свои бумаги на мировых биржах.

При управлении фондом реализуется активная инвестиционная стратегия. Основные виды активов, в которые инвестирует фонд: акции, облигации. Однако, согласно ПДУ, фонд может инвестировать в широкий перечень инструментов, среди которых — опционы, фьючерсы, долговые инструменты и т.д.

ПДУ фонда не предусмотрена промежуточная выплата дохода владельцам инвестиционных паев. Пайщики могут зафиксировать прибыль (или убыток) только при продаже паев на вторичном рынке или при закрытии ЗПИФ.

СЧА, комиссии и доходность

Разберем три основных параметра:

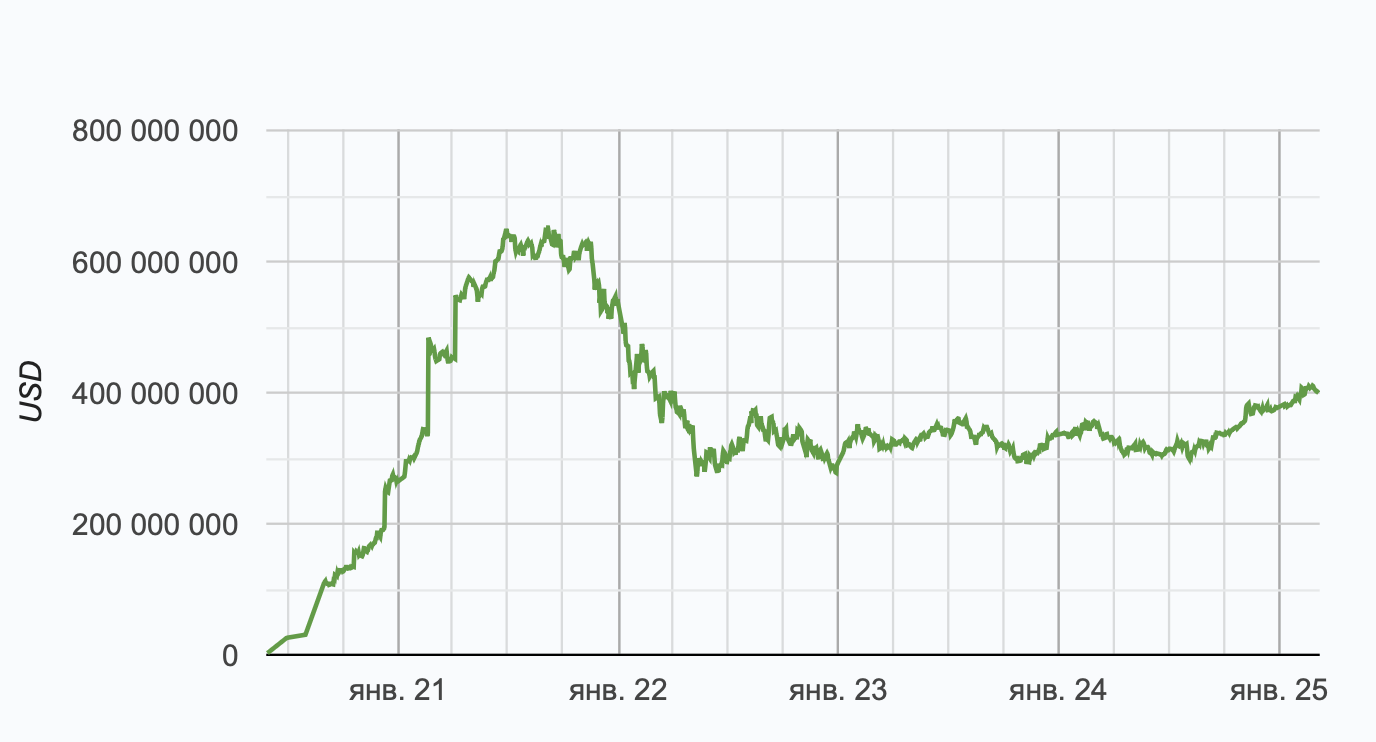

Стоимость чистых активов (СЧА)

На момент обновления обзора (март 2025 г.) СЧА фонда составляет $399 562 926,27. На графике представлена динамика СЧА за все время существования фонда.

Комиссии

- Вознаграждение УК: 1% от СЧА.

- Комиссия депозитария, регистратора, аудиторской организации: не более 2% от СЧА.

Доходность

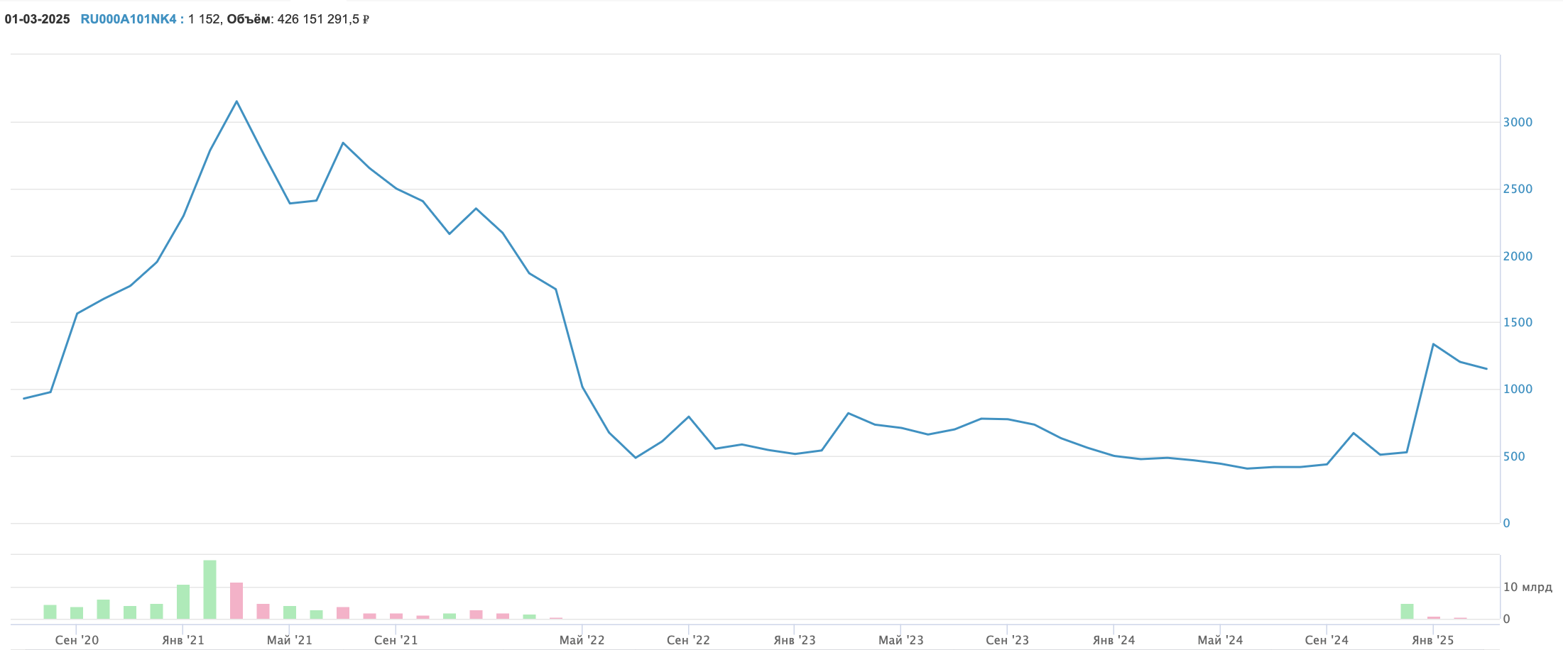

Для пайщиков фонда «ФПР» показатель доходности — стоимость пая. Фонд работает более 5 лет, и за это время стоимость пая достигала максимальной отметки в $41,23. В марте 2025 г. расчетная стоимость пая составляет $25,27. На графике представлена динамика стоимости пая.

Как купить/продать паи ЗПИФ «ФПР»

Паи ЗПИФ «ФПР» доступны для покупки на Московской бирже под тикером RU000A101NK4, а также в инвестиционной компании ООО «Цифра брокер».

Активы внутри фонда и сам фонд номинированы в долларах, хотя торгуется фонд в рублях. Есть значительное расхождение между расчетной стоимостью пая от УК ($25,27) и рыночной (1 363,5 ₽).

На графике можно посмотреть динамику рыночной стоимости пая во вторичном обороте (данные МосБиржи).

Взвешиваем за и против

Рассмотрим инвестиционную привлекательность фонда.

Плюсы фонда

- Возможность инвестировать в зарубежные активы.

- Фонд доступен для неквалифицированных инвесторов, паи фонда обращаются на Московской бирже.

- Рыночная стоимость пая значительно меньше расчетной. Это говорит о потенциале роста рыночной стоимости пая.

Минусы фонда

- Высокий уровень рисков: валютного, рыночного и контрагента. Уже есть прецеденты, когда зарубежные активы некоторых фондов оказались заморожены из-за санкций.

- Отклонение от стратегии: основные активы фонда инвестированы в бумаги компаний, которые не размещались на IPO в последние пять лет.

Какие альтернативы ЗПИФ «ФПР» есть на рынке инвестиций?

Избежать рисков, связанных с владением бумаг иностранных эмитентов, поможет стратегия инвестирования в активы, которые находятся на территории РФ. Например, это объекты складской, торговой, офисной недвижимости, входящие в состав ЗПИФов, паи которых реализует AKTIVO.

Компания AKTIVO объявила о создании фонда со стратегией инвестирования в складскую недвижимость.

ЗПИФ «Активо двадцать два» интересен тем, что склад, который войдет в его состав, находится в Краснодарском крае — в этом регионе вакансия в складской недвижимости стремится к нулю. Склад арендуют сильные компании из разных сфер — Wildberries, «Лента», «Интерлогистика».

- Доходность — 22,4% годовых

- Стоимость м2 — 59 000 ₽ (без НДС)

- Минимальный размер инвестиций — от 600 тыс. ₽

- Доступен для неквалифицированных инвесторов

- Вторичный оборот паев фонда будет организован на Московской Бирже

В состав фонда «Активо двадцать два» войдет логопарк «Раевская» площадью 20 928 м2

Полную информацию об объекте, доходности и условиях инвестирования можно получить на странице фонда или написав в WhatsApp.