ЗПИФ «ПАРУС-ЛОГИСТИКА» — обзор фонда недвижимости «Логистика» от Parus Asset Management: доходность, стоимость пая и СЧА

ЗПИФ «ПАРУС-Логистика» («ПАРУС-Лог») стал первым фондом от PARUS Asset Management без кредитной нагрузки. Рассмотрим его особенности.

Общая информация о фонде

Закрытый паевой инвестиционный фонд (ЗПИФ) «ПАРУС-Логистика» внесен в реестр Банка России в сентябре 2021 г. Дата окончания работы фонда — 31 сентября 2036 г. Паи фонда начали торговаться на бирже в апреле 2023 г. Доступен только для квалифицированных инвесторов.

Состав фонда

В состав фонда входит два индустриальных комплекса, якорным арендатором которых является логистическая компания FM Logistic:

- Комплекс по адресу: Московская область, г. о. Ступино, п. Октябрьский, ул. Заводская, вл. 1.

- Комплекс по адресу: Московская область, Чеховский район, СП Баранцевское, д. Люторецкое, ул. Производственная, вл. 3.

Совокупная площадь двух складских комплексов составляет 245 тыс. м².

С арендатором подписан нерасторгаемый долгосрочный договор аренды до декабря 2034 года с возможностью пролонгации и ежегодной индексацией арендной ставки на размер ИПЦ (в коридоре от 5% до 9%).

Управление и ПДУ

В настоящий момент всю операционную работу и управление фондом осуществляет УК PARUS Asset Management, созданная в 2020 г. основателями компаний Knight Frank Russia и Central Properties в качестве самостоятельного подразделения для привлечения инвестиций и эффективного управления объектами коммерческой недвижимостью.

ЗПИФ «ПАРУС-Логистика» предназначен только для квалифицированных инвесторов, поэтому УК имеет право не предоставлять в открытом доступе документ с правилами доверительного управления (ПДУ).

Инвестиционная стратегия фонда «ПАРУС-Логистика»

Фонд предлагает инвесторам получать ежемесячный доход от сдачи недвижимости в аренду.

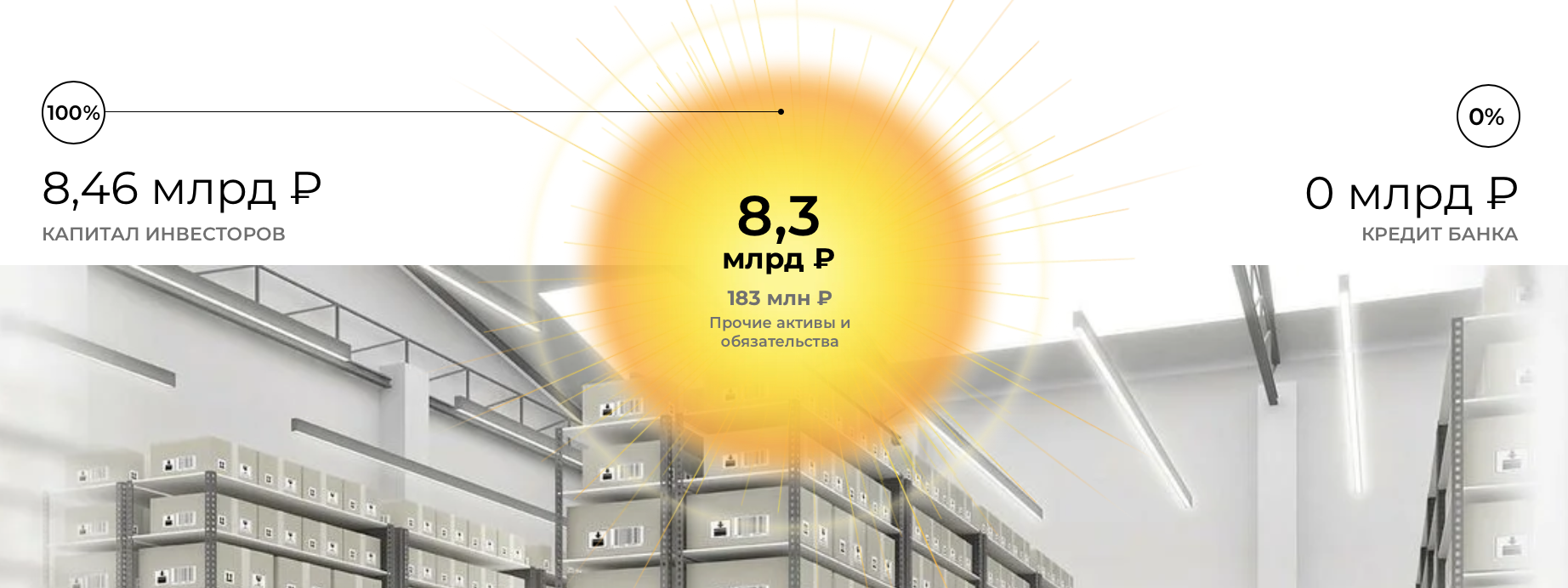

В 2024 г. фонд погасил кредит и стал первым фондом от PARUS Asset Management без кредитной нагрузки.

СЧА, комиссии и доходность

Предлагаем разобрать три основных параметра:

Стоимость чистых активов (СЧА)

На момент обновления обзора (февраль 2025 г.) СЧА фонда составляет 8 278 159 000 ₽.

Комиссии

Так как данный ЗПИФ рассчитан на квалифицированных инвесторов, то комиссии могут быть установлены любые, без ограничений со стороны законодательства (41 статья 156-ФЗ).

Вознаграждение УК состоит из нескольких частей.

- Комиссия УК за управление — 10 000 000 ₽

- Ежегодное увеличение комиссии УК за управление — 500 000 ₽

- Комиссия УК за успех — 10% годовых от доходности пайщиков

- Комиссия УК за привлечение капитала — 5% годовых

- Резерв на непредвиденные расходы — 1% годовых от постоянных доходов

- Индексация затрат — 5% (январь 2025 г.)

Доходность

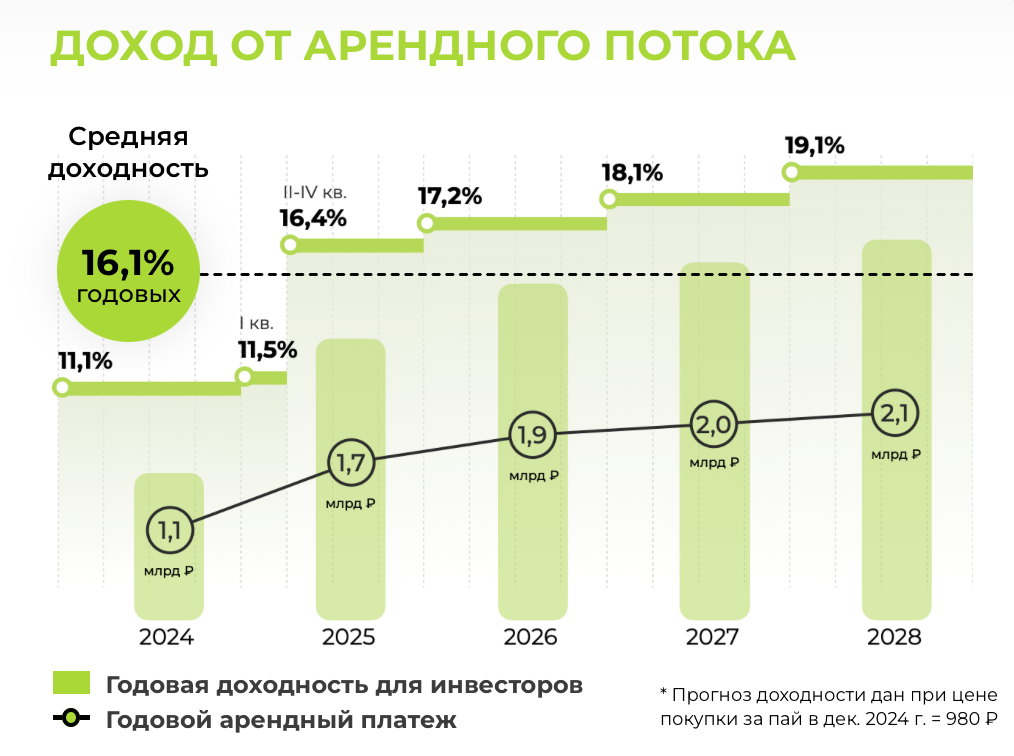

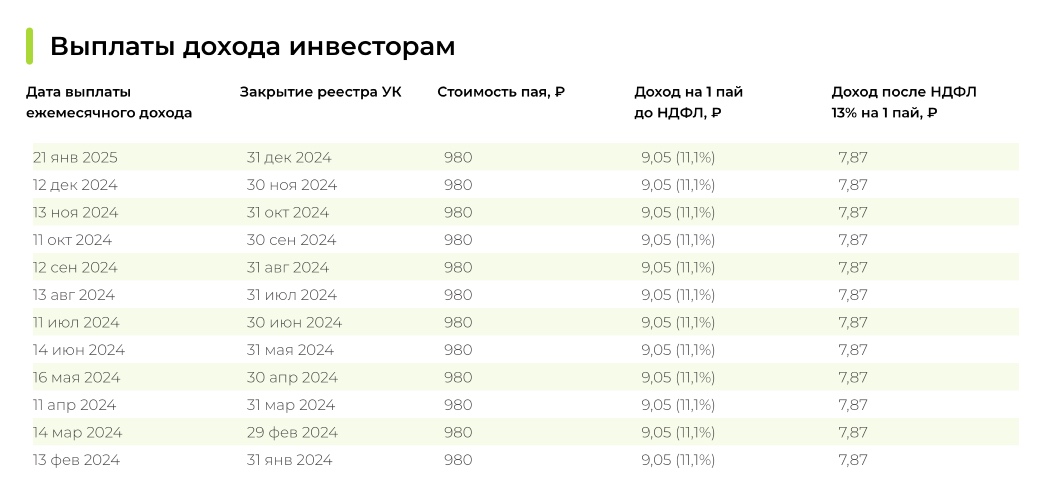

Для инвесторов, которые приобрели пай за 980 ₽ (цена при допэмиссии), средняя годовая доходность на горизонте 5 лет прогнозируется на уровне ~16,1% годовых до НДФЛ. Расчет доходности произведен без учета переоценки стоимости пая, т. е. это рентная доходность.

В 2024 г. рентная доходность составляет 11,1% годовых (до НДФЛ) при стоимости пая 980 ₽.

Стоимость пая при допэмиссии составляла 980 ₽, на первичном размещении — 920 ₽. На момент обновления обзора (февраль 2025 г.) паи от УК проданы.

Как купить/продать паи ЗПИФ «ПАРУС-Логистика»

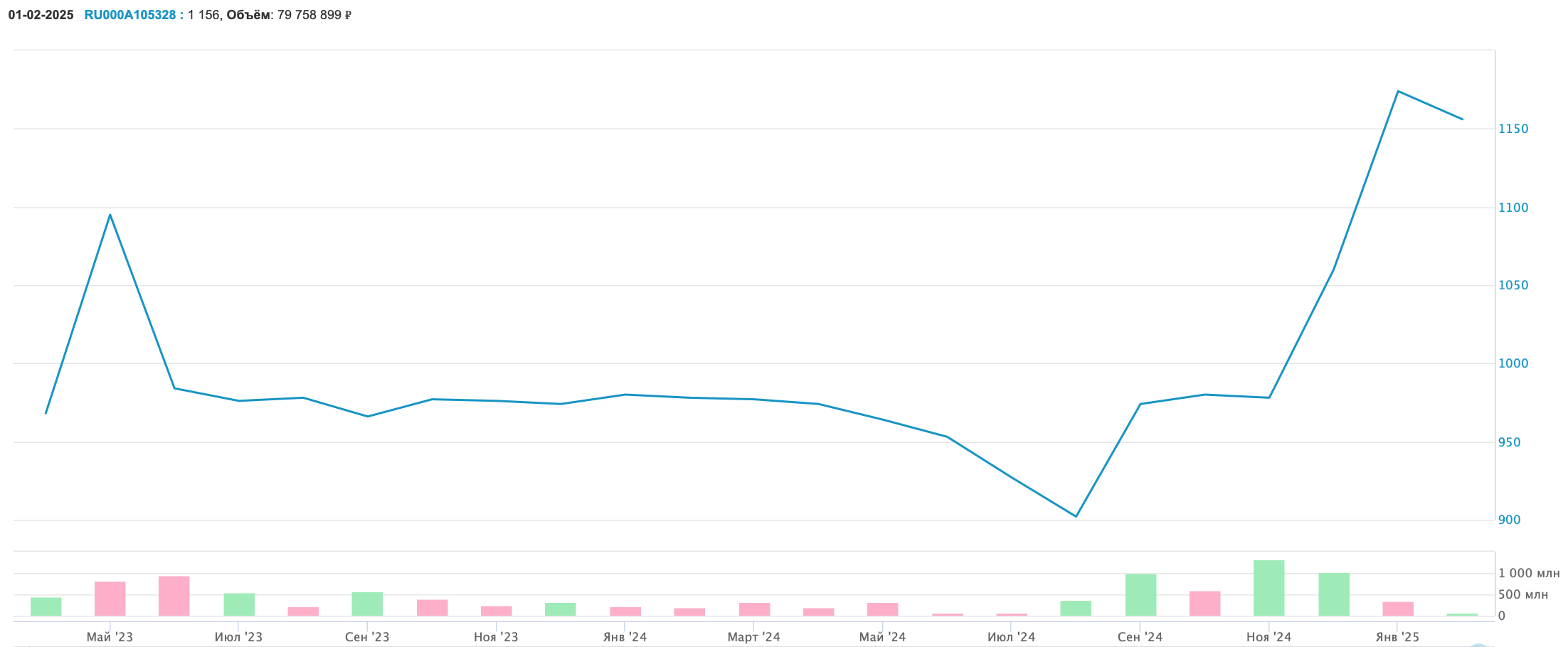

На Московской бирже паи «ПАРУС-Логистика» доступны для торгов под тикером RU000A105328 (для квалифицированных инвесторов).

Рыночная стоимость пая фонда составляет 1 153 ₽ (на момент обновления обзора — февраль 2025 г.).

На графике можно посмотреть динамику стоимости пая на рынке вторичного оборота паев.

Взвешиваем за и против

Чтобы составить более полное представление о фонде для принятия инвестиционных решений, рассмотрим его плюсы и минусы.

Плюсы фонда

- качественные объекты класса А — индустриальные комплексы, построенные по современным технологиям;

- стабильный арендатор — логистическая компания FM Logistic. С арендатором заключен долгосрочный договор аренды до конца 2034 г.;

- низкий порог входа (на февраль 2025 г. стоимость пая составляет 1 153 ₽);

- открытость: регулярные публикации сведений о доходности.

Минусы фонда

- недоступность неквалифицированным инвесторам;

- высокие комиссии УК;

- УК основана в 2020 г., поэтому невозможно оценить ее деятельность на длинной дистанции.

Какие альтернативы ЗПИФН «ПАРУС-Логистика» есть на рынке инвестиций?

Компания AKTIVO объявила о создании фонда со стратегией инвестирования в офисную недвижимость.

В состав ЗПИФ «Активо двадцать три» войдут два этажа бизнес-центра «Европа Билдинг». БЦ находится рядом с метро Киевская, до Красной площади — 20 минут, до делового центра Москва-Сити — 10 минут. Эта локация считается престижной, ее выбирают представители крупного и среднего бизнеса.

Инвестиционные характеристики нового фонда:

- Окупаемость инвестиций — 7 лет

- Стоимость м² — 426 700 ₽

- Ежегодная индексация арендного потока — 9%

- Доступен для неквалифицированных инвесторов

- Вторичный оборот паев фонда будет организован на Московской Бирже

В состав фонда «Активо двадцать три» войдут 4 и 5 этажи бизнес-центра «Европа Билдинг»

Полную информацию об объекте, доходности и условиях инвестирования можно получить на странице фонда и написав в Телеграм @aktivo_official.